Si votre entreprise est assujettie à la TVA, vous devez collecter de la Taxe sur Valeur Ajoutée. Lorsque vous facturez, vos ventes et vos prix sont donc affichés Toutes Taxes Comprises. Néanmoins, il existe des cas où vous pouvez vendre Hors Taxes, comme par exemple lorsque vous pratiquez l’autoliquidation de la TVA.

Cet article vous explique ce qu’est l’autoliquidation de la TVA, son fonctionnement, dans quelles situations il est possible de l’appliquer et comment facturer avec l’autoliquidation.

Qu’est-ce que l’autoliquidation de la TVA et comment fonctionne t-elle ?

Normalement, lorsque vous facturez vos prestations de services ou vos produits, vous êtes chargé·e de collecter la Taxe sur la Valeur Ajoutée (TVA) auprès de vos clients et de la verser à l’État. Vous facturez donc Toutes Taxes Comprises (TTC).

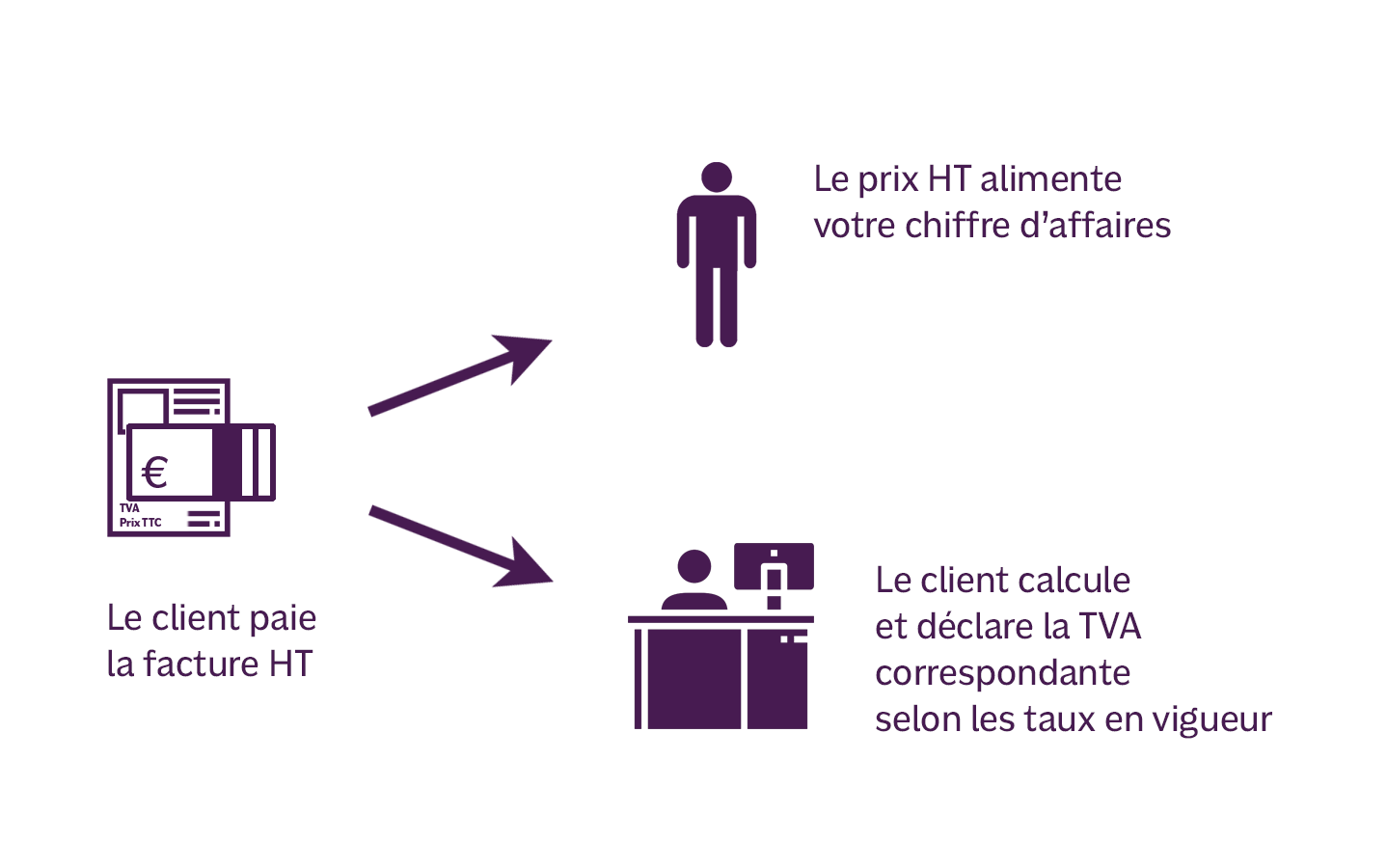

Avec l’autoliquidation de la TVA, vous éditez votre facture Hors Taxe (HT) et c’est à l’entreprise cliente de calculer et déclarer la taxe à l’administration fiscale.

La mécanique d’autoliquidation a été mise en place principalement pour trois raisons :

–faciliter les échanges commerciaux entre entreprises membres de l’Union européenne,

–réduire la fraude à la TVA,

-créer une mise en concurrence plus loyale des entreprises sous-traitantes du bâtiment et travaux publics dans le cadre des marchés publics.

Dans quels cas s’applique l’autoliquidation de TVA ?

Pour être éligible à l’autoliquidation, votre entreprise doit être identifiée à la TVA en France et faire partie d’un de ces cas :

-entreprise qui pratique des échanges commerciaux intra-communautaires ;

-entreprise qui procède à des échanges commerciaux avec des entreprises ou sociétés hors de l’Union européenne (vous devez être titulaire d’une procédure de domiciliation unique, ou PDU, et faire une demande d’exonération de TVA à la douane) ;

-entre entreprises établies en France, pour les achats de services de communications électroniques, de gaz naturel et d’électricité (en vue de la revente), de déchets neufs d’industrie et les transferts de quotas d’émission de gaz à effet de serre ;

-entreprise sous-traitante dans le bâtiment et les travaux publics (sauf exception). Attention, l’entreprise sous-traitante et le preneur doivent être tous deux immatriculés à la taxe sur le territoire français. Cela n’est pas nécessaire pour le donneur d’ordre.

Quelles sont les exceptions à l’autoliquidation de TVA ?

Si votre client est un particulier non-identifié à la TVA ou non-assujetti à la TVA, qu’il soit français ou étranger, vous devez facturer Toutes Taxes Comprises en faisant figurer le taux de TVA en vigueur et son montant

Notez également que certaines transactions de marchandises ou prestations de service ne donnent pas lieu à l’autoliquidation, qu’elles soient réalisées en France ou à l’étranger :

-les services liés aux immeubles (hôtellerie, location de locaux, etc) 🏢

-la fabrication et la livraison de matériaux liés aux travaux de construction et d’aménagement 🧱

-les locations de véhicules et d’engins de chantier de courte durée 🚧🏗

-les services de restauration 🍴

-les transports de passagers 🚊

-les droits d’accès à une manifestation 🚶♂🚶♀🏃♂🏃♀

-les acquisitions intracommunautaires de biens qui ne sont pas livrés en France ❌ 🇫🇷

-les prestations intellectuelles effectuées en sous-traitance par un bureau d’étude 📚

-les travaux de nettoyage, désinfection, détartrage, désinsectisation, etc. 💩

Retrouvez la liste détaillée sur impots.gouv.

Comment faire une facture avec l’autoliquidation ?

Voici les informations et mentions obligatoires devant figurer sur vos factures :

-l’identification de votre entreprise avec dénomination sociale, adresse, n° de TVA et n° Siret,

-l’adresse de facturation doit correspondre aux coordonnées du donneur d’ordre, avec le n° de TVA et n° Siret (attention à ne pas indiquer les coordonnées du client final),

-la date et numéro de la facture,

-la désignation des biens et/ou prestations,

-les prix hors taxes des biens et/ou prestations,

-le total hors taxes,

-le délai et les conditions de paiement,

-le taux de pénalités en cas de retard de paiement,

-la mention de la pénalité forfaitaire pour frais de recouvrement,

-votre numéro de contrat d’assurance de responsabilité civile professionnelle ou d’assurance décennale, les coordonnées de votre assureur et la zone géographique couverte.

-si vous êtes artisan, votre numéro au Répertoire des métiers

-si vous êtes une société, votre capital social,

-si vous êtes un commerçant, votre numéro RCS et le nom de la ville où se trouve le greffe d’immatriculation,

-la mention « Autoliquidation » .

Bien que la mention “Autoliquidation” soit suffisante (article 242 nonies A 13° du CGI), notez qu’il est possible de renseigner l’article de réglementation auquel se rapporte l’opération en autoliquidation :

-article de référence général “Autoliquidation, article 283 du CGI”,

-mention d’un point particulier de l’article 283 du CGI, par exemple “Autoliquidation article 283.2 nonie du CGI “, pour les travaux en sous-traitance dans le BTP. (Consultez la liste complète des opérations concernées par l’article 283 du CGI sur LégiFrance)

Retrouvez la liste complète des mentions légales dans notre article consacré à la facture.

Comment facturer en ligne avec l’autoliquidation de TVA ?

Pour être toujours en règle avec la loi anti-fraude à la TVA et rassurer les entreprises avec lesquelles vous travaillez, nous vous conseillons de vérifier que votre logiciel de facturation en ligne soit bien conforme et qu’il vous permet de gérer l’autoliquidation. C’est le cas du logiciel INFast.

Sur INFast, vous appliquez l’autoliquidation directement dans vos fichiers clients ou lorsque vous éditez vos documents de facturation. Vos devis et factures sont alors automatiquement générés avec la mention « Autoliquidation, article 283 du Code Général des Impôts » et les montants apparaissent sans la TVA. Vous pouvez modifier cette mention en fonction de votre cas.

Une fois votre facture enregistrée et envoyée, faites-vous payer sans attendre en proposant le paiement en ligne. De cette manière, vos clients vous envoient des règlements plus rapidement où qu’ils soient et vous sécurisez vos ventes.

FAQ

Je suis auto-entrepreneur·se, puis-je facturer en autoliquidation ?

Si vous êtes auto-entrepreneur·se en France, vous êtes, par définition, assujetti·e à la TVA en France, bien que vous ne soyez pas redevable de la TVA (art. 256A du CGI).

Pour toutes les prestations de service et livraisons intracommunautaires, à destination d’un client identifié à la TVA intracommunautaire, vous devez posséder un numéro de TVA intracommunautaire et donc appliquer l’autoliquidation.

En revanche, vous ne pouvez pas appliquer l’autoliquidation dans les cas d’exceptions cités plus haut dans l’article et la sous-traitance en BTP.Comment déclarer l’autoliquidation en cas de sous-traitance dans le BTP ?

Si vous êtes l’entreprise preneuse, vous êtes redevable de la TVA sur l’ensemble du projet de travaux. Vous devez donc déclarer le montant hors taxe de la totalité des travaux, qui comprend le chiffre d’affaires de votre sous-traitant, sur la ligne « Autres opérations imposables » de votre déclaration de TVA (CA3 ou CA12).

Bon à savoir : si l’entreprise sous-traitante est exonérée de la tva, vous n’avez pas de taxe à déclarer puisqu’il n’y a pas de tva à collecter.

Si vous êtes l’entreprise sous-traitante, vous devez déclarer le chiffre d’affaires hors taxes dans la section “autres opérations non-imposables” de votre déclaration de TVA CA3 ou CA12.Comment déclarer l’autoliquidation en cas d’échange intracommunautaire ?

Si vous êtes l’entreprise acheteuse, vous devez :

-déclarer le montant hors taxes de votre acquisition dans la déclaration CA3 ou CA12, section “Montant des opérations réalisées “, ligne « Acquisitions intracommunautaires » ,

– indiquer le montant de la tva collectée correspondant à l’acquisition intracommunautaire (cadre« dont TVA sur acquisitions intracommunautaires »),

-reporter ce montant de tva collectée dans la partie tva déductible (cadre “Décompte de la TVA à payer“). Le flux sera donc enregistré mais votre trésorerie ne sera pas impactée.

Si vous êtes l‘entreprise vendeuse, vous devez simplement déclarer le montant hors taxes de la vente intracommunautaire dans le cadre “Opérations non imposables”, ligne “Livraisons intracommunautaires” de votre déclaration de TVA.

Pas encore de compte INFast ? Découvrez gratuitement et sans engagement toutes les fonctionnalités qui vous feront gagner du temps dans votre facturation. (30 jours d’essai offerts, pas besoin de CB)