EDIT – 19/08/2025

D’ici 2026 et selon le calendrier officiel, les TPE et PME seront dans l’obligation de recevoir et d’émettre leurs factures au format électronique selon des critères conformes à l’administration fiscale. Pour quelles raisons ? Simplifier le quotidien des entreprises, lutter contre la fraude à la TVA, mais aussi réduire les délais de paiements.

Depuis 2020, toutes les entreprises qui réalisent des contrats conclus par l’État, les collectivités territoriales et les établissements publics doivent déposer des factures numériques sur la plateforme publique Chorus Pro pour adresser leurs demandes de paiement. Avec la réforme de la facturation électronique, le gouvernement français élargira l’utilisation obligatoire de la norme facture électronique (ou e-invoicing) à toutes les entreprises assujetties à la TVA.

Quels seront les formats acceptés lors de la généralisation de la facturation électronique ? Quelles seront les modalités de dépôt des factures ? Comment et sur quelle(s) plateforme(s) déposer ses factures électroniques ? INTIA vous éclaire sur les futurs systèmes en vigueur.

Les modalités et formats de factures électroniques obligatoires

Quelles seront les nouvelles modalités obligatoires de la facturation électronique ?

Si l’on comprend que le format de facturation papier partira bientôt aux oubliettes, il faut tout de même faire la distinction entre facture numérique ou dématérialisée et facture conforme aux exigences de la facturation électronique. Exemple : si vous scannez une facture papier et que vous l’envoyez par mail à votre fournisseur, votre facture sera dématérialisée mais ne sera pas considérée comme conforme aux futures exigences de facturation électronique.

De nouvelles formalités obligatoires seront à prendre en considération pour respecter la législation de la facturation électronique :

- Les formats de factures électroniques devront être conformes aux exigences des autorités fiscales et respecter la norme européenne EN16931. Les factures devront être lisibles par l’ensemble des plateformes de dématérialisation partenaires en respectant la norme de facturation électronique européenne.

- La vérification technique des données structurées reçues qui permettent aux factures de valider leur authenticité au regard de l’administration fiscale.

- Concernant les transactions en B2B : la transparence et le suivi de la facturation sur la plateforme de dépôt auprès des parties prenantes interconnectées seront exigés à travers l’apparition de 4 statuts obligatoires : facture déposée, facture rejetée, facture refusée ou facture encaissée.

- L’enregistrement réglementaire des informations en ligne (montant de l’opération, de la TVA et données de paiement). Pourquoi ? Les objectifs principaux : faciliter le remplissage des déclarations de TVA et limiter la fraude.

Découvrez nos conseils pour éditer vos factures en ligne.

| ✅ Conforme à la loi anti-fraude de 2018 et aux exigences de l’administration fiscale, INFast est un logiciel de facturation en ligne pratique et efficace pour réaliser des factures en un rien de temps ! |

Quels seront les formats officiellement acceptés ?

- Le format Factur-X adapté au secteur de l’administration publique française et aux échanges B2B

Développé par la France et l’Allemagne en 2014, le format de facturation Factur-X est une nouvelle norme européenne de facture électronique. Factur-X répond à la norme européenne qui vise à rendre la transition vers la dématérialisation moins onéreuse, plus “facile” et surtout “adaptée” aux besoins des petites et moyennes entreprises. Hybride et conforme, la norme Factur-X contient plusieurs formats de fichiers pour être lisible et exploitable par tous les utilisateurs et les logiciels de facturation.

Combinée en deux formats PDF/(A-3) et XML, la norme Factur-X permet une facture électronique lisible par les humains (PDF) et simplement traitée par des systèmes informatiques (XML). Principalement utilisé en France pour l’échange de factures électroniques entre entreprises et l’administration publique, ce format électronique est accepté par Chorus Pro.

- UBL et CII : deux formats reconnus pour des échanges entre professionnels et administrations à l’international

Le format UBL (Universal Business Language) est une forme de facture électronique reconnue et utilisée dans le monde entier. Les factures électroniques émises dans le cadre de marchés publics au sein de l’Union Européenne doivent d’ailleurs être conformes au format UBL. En France, le format UBL est aussi utilisé pour les factures électroniques à destination de l’administration publique et peut être éligible aux échanges B2B dans le respect de la réglementation européenne.

Le format de facture électronique CII (Cross-Industry Invoice) est également une norme internationale pour la facturation électronique. Basé sur un fichier XML, le format CII a été développé par la CEE-ONU (La Commission économique pour l’Europe des Nations unies) pour permettre l’échange de factures électroniques entre les entreprises et les organisations gouvernementales de différents pays. Chorus Pro accepte aussi ce format.

Et si tout vous semble encore flou, inscrivez-vous à notre webinaire sur la facturation électronique. Dédié aux TPE et PME, nous vous apportons des informations claires et actionnables : ce que prévoit la loi, comment vous mettre en conformité, ce que vous allez y gagner (oui oui, vous avez bien lu).

PPF, PDP/PA, OD/SC : qui sont ces acteurs de la facturation électronique ?

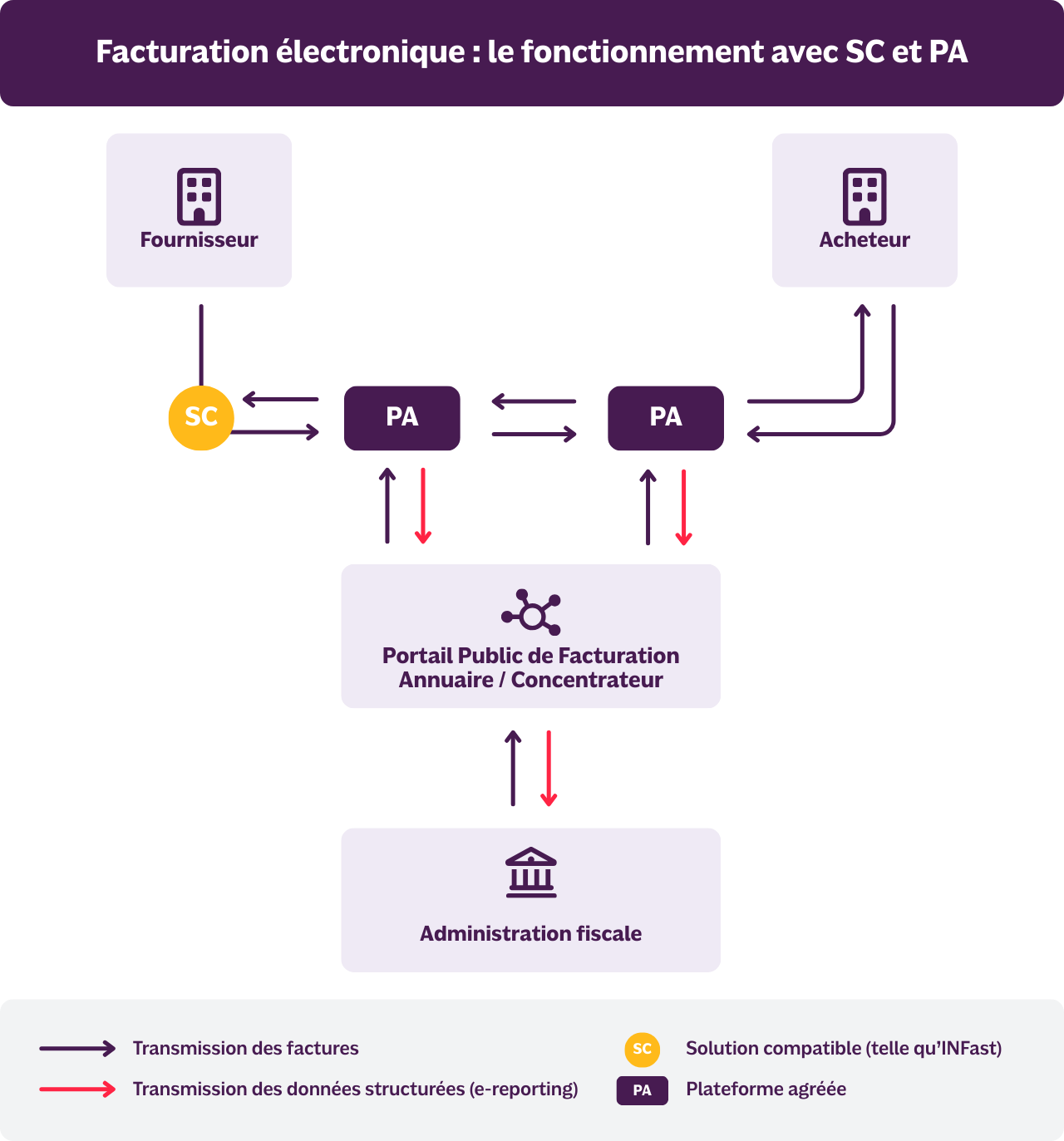

💡 Il y a trois différents types d’acteurs missionnés dans le processus de dématérialisation : le PPF, les PA (anciennement PDP) et les SC (anciennement OD). Si vos poils sont en train de se hérisser, ne paniquez pas, nous allons démystifier ces acronymes ensemble.

Le Portail Public de Facturation (PPF).

Connue sous le nom de Chorus Pro, la plateforme de facturation électronique est actuellement déjà utilisée par le secteur public ainsi que ses clients pour la dématérialisation des factures en France. Chorus Pro devait progressivement basculer vers le rôle de Portail Public de Facturation (PPF) pour permettre à toutes les entreprises de gérer simplement et gratuitement leur facturation électronique.

Le 15 octobre 2024, le développement du PPF en tant que plateforme de facturation (pour émettre et recevoir des factures) a été abandonné au profit des Plateformes de Dématérialisation Partenaires. Chorus Pro est maintenu mais reste uniquement une plateforme pour les échanges B2G (secteur public) et ne pourra pas être utilisé pour envoyer et recevoir une facture d’entreprise à entreprise (B2B).

Il conservera donc uniquement deux fonctions centrales :

- L’annuaire des assujettis : pour identifier les entreprises habilitées à échanger des factures électroniques

- Le concentrateur des données fiscales : en charge de l’envoi des informations nécessaires à l’administration fiscale.

On parlera donc du PPF comme annuaire/concentrateur et non plus comme plateforme de facturation.

La Plateforme Agréée (anciennement Plateforme de dématérialisation partenaire).

Seules les plateformes partenaires seront habilitées à assurer les fonctionnalités prévues par la réforme de facturation électronique et de e-reporting.

Une Plateforme Agréée (ou PA et anciennement PDP) est une plateforme qui a pour mission de recevoir et de transmettre les factures (aux autres PA), de les contrôler, d’extraire les informations de la facture et d’assurer le e-reporting des données de transaction de TVA des entreprises. Ayant reçu une immatriculation officielle par l’administration, les PA seront missionnées pour une durée minimum de trois ans reconductibles.

Une Plateforme Agréée détient différentes fonctions :

- la transmission des données au Portail Public de Facturation (comprenant les mentions de montant HT et TTC de l’opération, taux de TVA, l’identification de l’émetteur et destinataire, etc.).

- l’émission, la transmission et la réception des factures du fournisseur et de l’acheteur,

- la transmission des données de paiement pour l’ensemble des opérations,

- la recherche et la mise à jour de l’annuaire centralisé des entreprises.

La solution compatible (anciennement opérateur de dématérialisation).

Une solution compatible ou SC (anciennement appelée “opérateur de dématérialisation”) est une solution non-immatriculée plateforme agréée qui permet d’émettre, de transmettre, mais aussi de recevoir des factures électroniques. La solution compatible est donc source de données et se positionne en producteur et/ou intermédiaire de transfert des informations, dont l’e-invoicing et le e-reporting, entre l’entreprise et les PA.

En plus de leur rôle d’intermédiaire, certaines solutions compatibles, comme INFast, complètent les rôles des plateformes agréées en offrant des fonctionnalités pratiques telles que la signature électronique, l’archivage de documents et le paiement en ligne.

En tant que prestataire d’émission et de récupération des factures électroniques, la SC permet :

- si l’entreprise est émettrice : la production ou la transformation des factures aux formats obligatoires et de les envoyer aux PA pour transmission au PPF.

- si l’entreprise est destinataire : la réception des informations envoyées par la PA qui sont nécessaires pour le traitement de la facturation (validation ou rejet et suivi de la mise à jour des statuts, transmission comptable, etc.)

Afin de garantir leur conformité, chaque opérateur devra intégrer un système de facturation électronique respectant la réglementation fiscale avant d’être enregistré.

Quel sera le processus de dépôt des factures ?

Concrètement, l’entreprise devra émettre une facture au format demandé par la nouvelle réglementation (comme par exemple, Factur-X déjà pris en charge par INFast). Cette entreprise pourra réaliser un e-reporting en passant soit par sa solution compatible (SC), telle qu’INFast, qui se chargera de transmettre les informations à sa PA partenaire, soit directement par une plateforme agréée (PA).

Quelle que soit la solution, la PA se chargera de transférer les données fiscales au PPF qui assure le lien avec les autorités administratives fiscales.

Selon les cas de figure, différentes solutions sont donc envisageables :

- L’entreprise crée sa facture sur un logiciel de facturation (SC).

→ La facture est ensuite directement déposée sur la PA partenaire qui va se charger d’extraire les informations à transmettre à l’administration fiscale. Le client peut ensuite récupérer les informations de la facture via sa propre solution compatible. La SC permet également à l’entreprise réceptrice de payer la facture en ligne et de transmettre automatiquement les informations nécessaires à son logiciel de comptabilité ou son comptable, son logiciel de gestion des ventes ou encore son CRM.

- L’entreprise génère une facture via sa PA sans passer par une SC.

→ Les données structurées sont automatiquement extraites et transmises par la PA au PPF et à l’administration fiscale.

- L’entreprise dispose d’un logiciel de caisse qui lui permet d’extraire les données à partir du récapitulatif des ventes journalières (par exemple, un ticket Z).

→ Le ticket Z est ensuite déposé au format dématérialisé et structuré sur la PDP choisie.

- L’entreprise n’utilise ni logiciel de facturation (SC), ni plateforme agréée, ni logiciel de caisse.

→ L’entreprise devra opter pour la solution de son choix (SC ou PA) pour respecter la nouvelle réglementation en vigueur dès 2026.

| 👍 Facilitez votre transition vers la facturation électronique grâce à l’utilisation d’un logiciel de facturation en conformité avec les prochains changements en vigueur. Dotez-vous d’un outil de facturation qui est solution compatible et connecté à une PA, comme le logiciel INFast dès que cela sera obligatoire. |

Chorus Pro : un portail public d’édition et de dépôt de factures électroniques

Qu’est-ce que Chorus Pro et à qui s’adresse la plateforme ?

Chorus Pro est la plateforme partagée de facturation conçue pour rassembler l’ensemble des fournisseurs (qu’ils soient du secteur privé ou public) actifs au sein de la sphère publique. Ses objectifs ? Garantir une conformité légale concernant le domaine de la facturation électronique et surtout, un gain de temps non négligeable pour les entreprises !

Cette plateforme aura plusieurs rôles suite à la réforme de facturation électronique :

- La transmission des données de facturation en direction de l’administration fiscale,

- la saisie, le dépôt, la transmission puis la réception des e-factures,

- l’information sur le statut des paiements,

- la gestion de l’annuaire des entreprises. Un registre centralisé et géré par l’agence pour l’informatique financière de l’État (AIFE) qui contiendra l’ensemble des données d’identification des entreprises.

Pour plus de détails, suivez le mode d’emploi en ligne

| 🎉 Découvrez le logiciel INFast. Simple et intuitif, il permet la gestion de vos ventes en ligne ou hors ligne. INFast, c’est notamment : Des devis et factures 100 % conformes à la réglementation française, des factures réglées en quelques clics grâce au paiement en ligne sécurisé, vos données et documents archivés sur des serveurs en sécurisés en France et en Europe, un module de rapports analytiques. 🔥 Testez INFast gratuitement pendant 15 jours ! |

FAQ : 3 questions sur la dématérialisation des factures

Comment s’assurer qu’un portail est une plateforme partenaire conventionnée ?

Les plateformes PA doivent être conventionnées et immatriculées grâce à un système d’identification par l’administration fiscale française. Ces plateformes sont en mesure de lire les factures qui respectent la norme européenne EN16931.

La liste des plateformes agréées sour réserve est d’ores-et-déjà disponible sur le site impots.gouv.fr.Comment s’adapter à la facture électronique au sein de son entreprise ?

Plusieurs méthodes vous permettent de vous préparer peu à peu à la généralisation de la facturation numérique :

–Vérifiez la conformité de vos outils informatiques en interne : logiciels de facturation comme INFast, d’achat ou de comptabilité, formats adaptés à la nouvelle législation.

–Faites le ménage dans vos bases de données clients : tri des factures, données des ventes et des fournisseurs, etc.

–Vérifiez que vous respectez les mentions légales obligatoires lorsque vous rédigez des devis ou des factures.

–Mettez à jour votre solution de gestion des ventes en attendant la mise en place de la nouvelle loi. Vous avez encore le temps ! Étudiez en détail les arbitrages techniques des formats de e-invoicing et de e-reporting. INFast est une solution compatible de gestion de facturation facile d’utilisation et totalement conforme aux nouvelles normes en vigueur.À quelle date la généralisation de la facturation électronique sera-t-elle en vigueur en France ?

Initialement prévu pour le 1ᵉʳ juillet 2024, le lancement de l’entrée en vigueur de la facturation numérique a été reporté selon une récente annonce de la Direction Générale des Finances Publiques. Les nouvelles dates sont désormais établies au :

1er septembre 2026 : obligation pour les grandes entreprises d’émettre des factures électroniques et obligation pour toutes les entreprises de pouvoir en réceptionner.

1er septembre 2027 : généralisation de l’obligation à l’ensemble des entreprises, incluant les PME et TPE.

Pas encore de compte INFast ? Découvrez sans engagement les fonctionnalités qui vous feront gagner du temps dans votre facturation (15 jours d’essai offerts, pas besoin de CB).